賞与(ボーナス)とは、毎月の給与とは別に、企業が従業員に対して支給する特別な報酬のこと。支給額や回数、支給時期などは企業の判断に委ねられているため、各社で賞与の条件が異なる場合があります。

この記事では、賞与の基本的な定義や種類、公務員と一般企業の違い、支給時期や条件、さらには平均支給額や手取りの計算方法などを詳しく解説します。また、労務担当者向けに、賞与の支払いに必要な手続きについても説明するので、参考にしてみてください。

目次

1.賞与(ボーナス)とは?

賞与とは、毎月の給与とは別に、企業が従業員に対して支給する特別な報酬のことです。一般的に賞与は、従業員の日々の貢献を評価し、今後のモチベーション向上を目的として支給されます。

給与には労働基準法に基づく支払い義務があるものの、ボーナスにはそのような法的義務はありません。よって、賞与の計算方法や金額、支給する回数、時期などは、通常、企業の判断によって自由に設定できます。

ボーナスと賞与の違い

ボーナスと賞与は同義であり、単に英語と日本語の言葉の違いに過ぎません。なお、国税庁の定義によると、「賞与とは定期の給与とは別に支払われる給与等」であり、夏期手当や年末手当なども賞与に含まれる」とされています。

参照:国税庁「所得税法第183条《源泉徴収義務》関係・(賞与の意義)」

2.賞与(ボーナス)の種類

ボーナスは、支給の仕組みや計算方式に応じて、以下の3つに分けられます。

- 基本給連動型賞与

- 業績連動型賞与

- 決算賞与

①基本給連動型賞与

基本給連動型賞与とは、従業員の基本給を基準に計算される賞与のことです。「給与の何ヶ月分」とされる賞与は基本給連動型に分類され、日本の多くの企業で採用されています。なお、ここでいう月給は、手取り額ではなく手当や残業代を含まないものを指すため、注意が必要です。

メリットは、計算が簡単で分かりやすいこと。一方、成果を出している若手従業員よりも、基本給の高いベテラン従業員に多くの賞与が支給される傾向にあるため、能力主義の観点からは課題があるといえるかもしれません。

そのため、基本給連動型賞与を補完するため、後ほど説明する「業績賞与」を併用して支給している企業もあります。

②業績連動型賞与

業績連動型賞与とは、企業の業績や個人の成果に応じて決定される賞与のことです。まず、企業は賞与の原資を決定し、その後個人の評価にもとづいて配分します。一般的な計算方法は「基準額×平均支給月数×評価係数」です。

業績賞与のメリットは、従業員の貢献度を反映できるところ。ただし、個人成績がよくても業績が悪化した場合、賞与が大幅に減少する可能性があるため、従業員のモチベーション低下を招かないよう注意が必要です。

業績連動型賞与とは? メリット、計算方法、他の賞与との違い

業績連動型賞与とは、企業業績と賞与額を連動させることです。ここでは業績連動型賞与について解説します。

1.業績連動型賞与とは?

業績連動型賞与とは、企業全体や部門業績、個人業績を賞与額に連動させる制...

③決算賞与

決算賞与とは、企業の決算結果をもとに支給される特別なボーナスです。企業はその年度の利益の一部を従業員に分配します。決算賞与は、必ずしも毎年支給されるわけではなく、企業の業績が良好なときのみに支給されることが多くなっています。

支給のタイミングは、決算の時期に依存し、たとえば3月決算の企業では3月から4月にかけて支給されることが一般的です。

目的は、従業員のモチベーション向上であるものの、企業の経営に影響を与えない範囲で慎重に決定する必要があります。なお企業側は、決算賞与を経費として計上することにより、当期の経常利益を抑え、法人税の節税効果を享受することが可能です。

決算賞与とは? 支給時期、もらえる人、メリット・デメリット

1.決算賞与とは?

決算賞与とは、業績に応じて支給される賞与(ボーナス)のことです。夏や冬に定期で必ず支給される賞与とは別に、決算時に業績が良かった際に臨時的に支給されます。業績が悪かった場合には...

3.公務員と一般企業の賞与(ボーナス)の違い

公務員と一般企業の賞与の主な違いは、支給が法律で規定されているかどうかです。ここでは、公務員と一般企業の賞与の違いを詳しく紹介します。

公務員の賞与

公務員の賞与は、「期末・勤勉手当」と呼ばれ、法律にもとづいて支給されます。国家公務員の場合、夏の賞与は6月30日、冬の賞与は12月10日に支給されることが一般的です。また、地方公務員もこれに準じた日程で支給されます。

公務員の賞与額は、基本給に一定の倍率をかけた金額が基準となり、勤務地や職種、勤続年数、勤務経験といった複数の要素に応じて調整されます。公務員の賞与は、景気の影響を受けにくく、安定している点が特徴的です。

一般企業の賞与

一般企業の賞与に法律の定めはありません。支給時期は企業によって異なるものの、一般的には夏と冬の年2回が多いです。一般企業の賞与額は、基本給や業績、個人の評価に連動して決まることが多く、企業の利益が大きい年は高額の賞与が支給されることもあります。

反対に、業績が悪化した場合は賞与が減額される、あるいは、支給されないこともあります。

4.賞与(ボーナス)の支給時期と回数

賞与の支給回数や時期は、企業の就業規則や労働契約で定められており、法的な決まりはありません。企業によって異なるものの、一般的には夏と冬の年2回に支給されることが多く、くわえて決算賞与として年度末に支給される場合もあります。

決算賞与の場合、3月決算の場合は3月から4月、9月決算の場合は9月から10月に支給されることが一般的です。

公務員の場合は前述の通り、支給回数は年2回で、支給日も定められています。なお、年4回以上賞与を支給すると、社会保険料の基準報酬月額に賞与額が加算され、保険料計算が必要になるため、多くの企業は賞与の支給回数を3回以下に設定しています。

5.賞与(ボーナス)の支給条件

賞与の支給条件は、企業が自由に設定できるため、企業ごとに異なり、賞与がなくても法的に問題はありません。ただし賞与を支給する企業は、必ず就業規則に賞与の詳細を明記することが労働基準法で定められています。一般的には、以下の支給基準を考慮することが多くなっています。

- 賞与の査定期間中に勤務している実績がある

- 支給日時点で在籍している

6.賞与(ボーナス)金額の決まり方

賞与の金額の決まり方は、企業によってさまざまで、一律のルールはありません。自社の賞与の金額や決まり方を知りたい場合は、就業規則などの規定に記載されている内容を確認しましょう。

なお、賞与の種類別支給額の計算式例は以下のとおりです。

- 基本給連動型賞与:「基本給×支給月数」

- 業績連動型賞与:「基準額×評価係数」

- 決算賞与:「基準額×評価係数」

「評価係数」とは、個々の従業員や企業全体の業績を評価するために各企業が設定した基準値のこと。企業の利益や部門の業績、個人の成果は「評価係数」として加味して支給額を決定するのが一般的です。ただし、賞与からは所得税や社会保険料が控除されるため、手取り額は減少します。

7.賞与(ボーナス)の平均支給額

厚生労働省の「毎月勤労統計調査」によると、令和5年夏のボーナスの平均額は39万7,129円でした。従業員数別平均賞与額は以下のとおりです。

- 500人以上:66万4,508円

- 100~499人:45万5,878円

- 30~99人:34万8,192円

- 5~29人:27万1,429円

従業員数が多い企業や業績が良い業界では、支給額が高くなる傾向にあるものの、業界によって相場は異なり、電気・ガス業が74万5,209円、情報通信業が70万8,645円といったように、比較的高水準の業界もあります。こういったデータを参考に、自分の企業や業界の平均支給額を確認してみてください。

出典:厚生労働省「毎月勤労統計調査 令和5年9月分結果速報等」

8.賞与(ボーナス)支給額と手取りの計算方法

賞与の支給額と手取りの計算方法について、以下の手順で説明します。

- 賞与支給額

- 社会保険料の計算

- 雇用保険料の計算

- 所得税の計算

- 振込支給額(手取り額)の計算

なお、振込支給額(手取り額)は「賞与支給額=総支給額-(社会保険料+雇用保険料+所得税)」で求められます。今回はモデルケースとして、以下の条件で賞与を受け取るケースを考えていきます。

- 東京都に事業所あるABC社で働く一般職Aさん

- 43歳、扶養親族1人

- 全国健康保険協会に加入

- Aさんの賞与は60万円

- 前月の社会保険料を除いた給与は30万円

①賞与支給額の決定

賞与の支給額は、企業の就業規則や給与規程にもとづいて決まります。すべての従業員が納得する評価制度で、公平に運用することが重要です。

②社会保険料の計算

賞与の支給額が決定したら、その賞与から差し引く社会保険料の算出が必要です。社会保険料の計算には、健康保険料、厚生年金保険料、介護保険料、雇用保険料の計算が含まれます。

健康保険料

健康保険料は、標準賞与額(賞与の額から1,000円未満を切り捨てた額)に対して一定の保険料率を掛けて算出します。健康保険料は、企業と従業員が折半して負担することになっており、標準賞与額が健康保険の年度累計上限573万円を超える場合、超過分には健康保険料がかかりません。

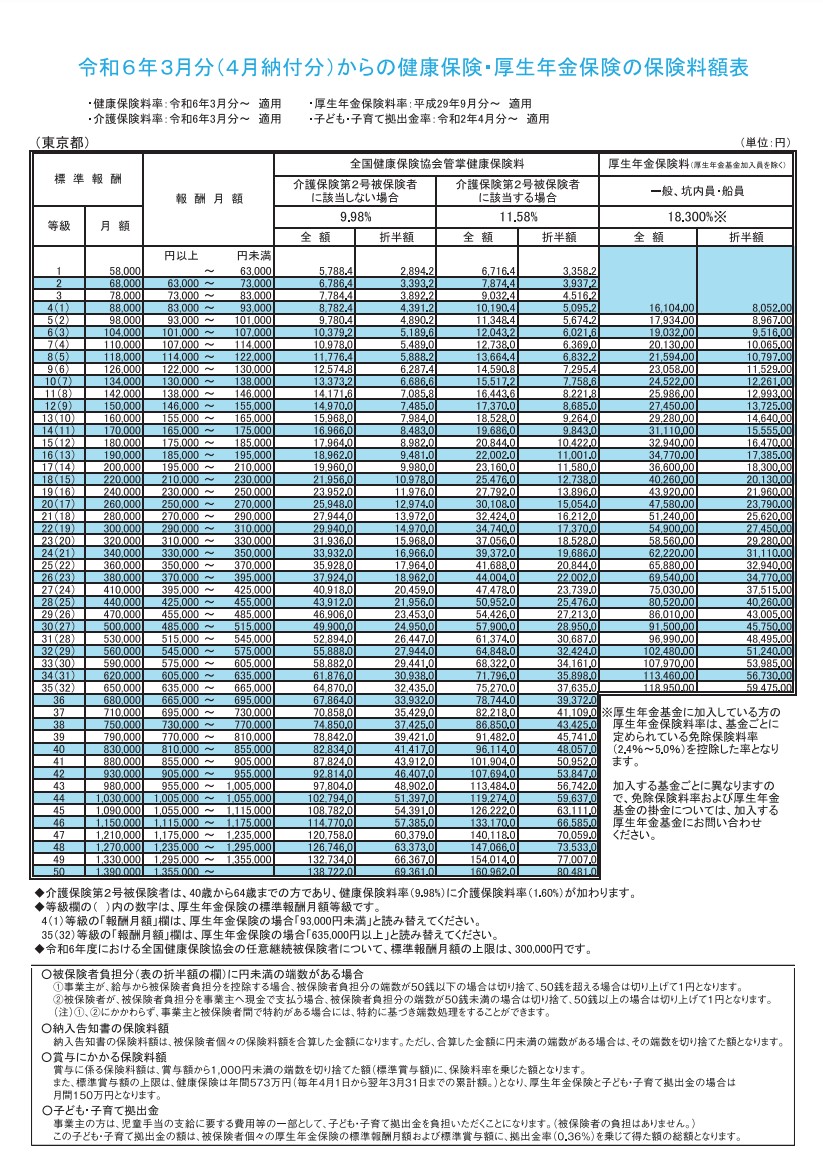

保険料率は、都道府県によって異なるため、加入している健康保険組合や協会けんぽのホームページにある料率表で確認してください。

健康保険料の計算例

Aさんの賞与は60万円で1,000円未満の端数がないため、標準的な賞与額はそのまま60万円となります。この金額に、Aさんが所属する東京都の協会けんぽの保険料率(9.98%)を適用し、2で割った結果がAさんが負担する健康保険料です。

つまり、Aさんの健康保険料の計算式は、「60万円×9.98%÷2=2万9,940円」です。

出典:全国健康保健協会「令和6年度保険料額表(令和6年3月分から)」

厚生年金保険料

厚生年金保険料も、標準賞与額に対して一定の保険料率を掛けて計算します。2017年9月(10月支払い分)以降、厚生年金保険料率は18.300%に固定されており、厚生年金保険料も、企業と従業員が折半して負担します。

なお、標準賞与額の上限を超える部分(1ヶ月150万円)には保険料がかかりません。

厚生年金保険料の計算例

Aさんの賞与は60万円で、厚生年金保険料率は18.300%を加味して計算するため、Aさんの厚生年金保険料の計算式は「60万円×18.3%÷2=5万4,900円」です。

介護保険料

介護保険料は、40歳以上65歳未満の従業員に適用されるもの。健康保険料や厚生年金保険料同様に、標準賞与額に対して介護保険料率を掛けて計算し、介護保険料も企業と従業員で折半して負担します。

介護保険料率は全国で同一とされ、定期的に見直されるため、定期的に全国健康保険協会のホームページで最新の保険料率を確認しましょう。なお、2024年12月時点の介護保険料率は1.60%に設定されています。

介護保険料の計算例

Aさんの賞与は60万円で、介護保険料は1.60%を加味して計算するため、Aさんの介護保険料の計算式は「60万円×1.60%÷2=4,800円」です。

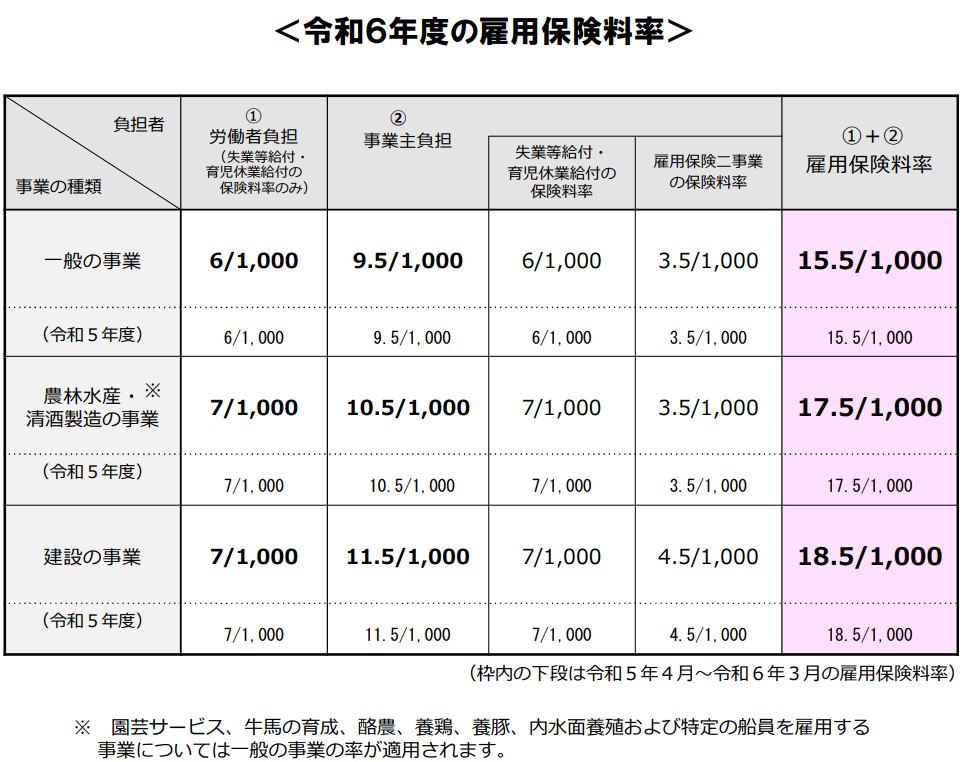

雇用保険料

雇用保険料は、標準賞与額に対して雇用保険料率(労働者負担分)を掛けて計算します。賞与に適用される雇用保険料率も、通常の給与で適用される率と同じです。

雇用保険料率は業種によって異なるものの、一般的には1%前後となっています。雇用保険料率は毎年見直されるため、厚生労働省が発表する雇用保険料率を確認しましょう。

雇用保険料の計算例

令和6年度の雇用保険料率は以下のとおりです。

出典:厚生労働省「令和6年度の雇用保険料率」

Aさんは一般職であるため、雇用保険料率として「6/1,000(0.6%)」を適用します。つまり、Aさんの雇用保険料の計算式は「60万円×0.6%=3,600円」です。

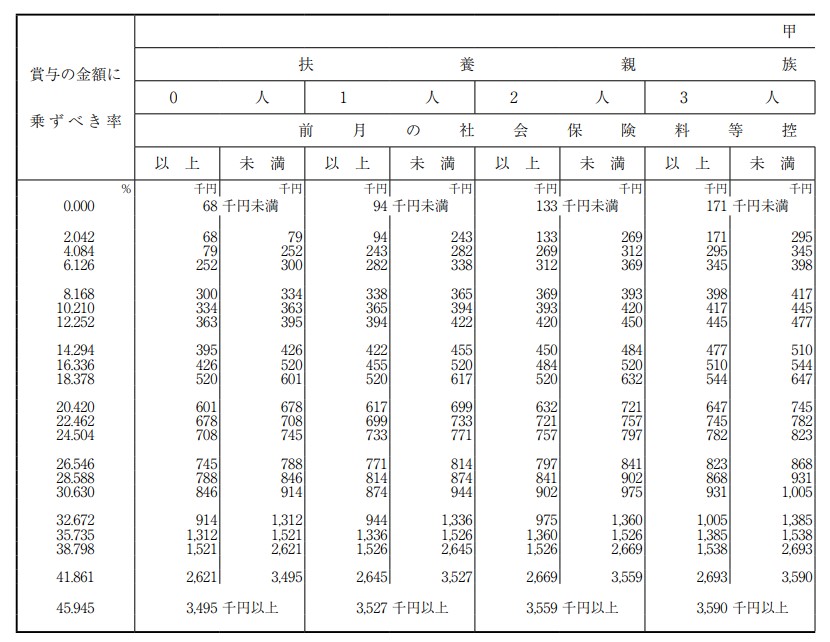

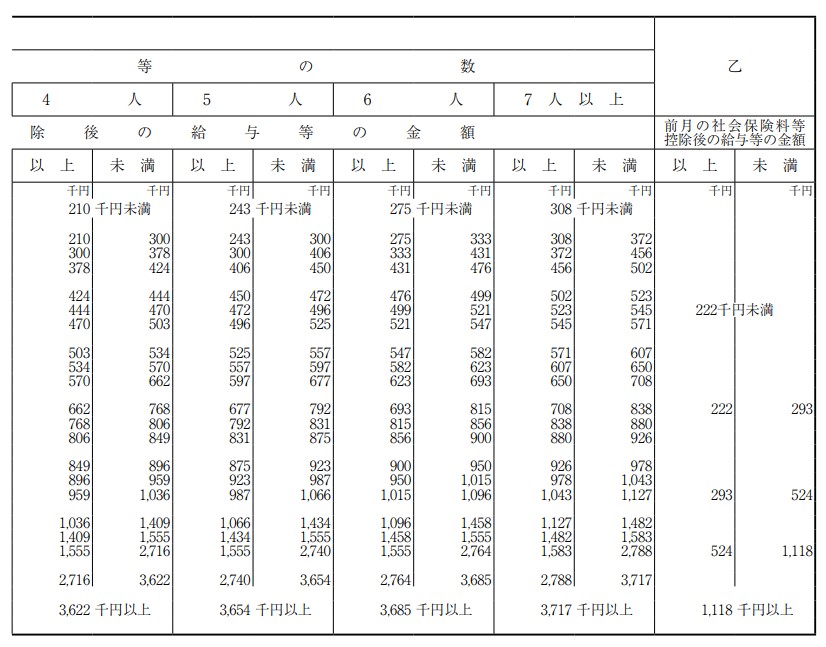

③所得税の計算

所得税は、源泉徴収税額表にもとづいて計算し、賞与の支給額から社会保険料を差し引いた後の金額に対して、所得税率を適用します。所得税は、月々の給与とは異なる計算方法が用いられるため、計算方法を理解しておくことが重要です。

所得税の計算例

令和6年度の賞与に対する源泉徴収税額の算出率は以下のとおりです。

出典:厚生労働省「賞与に対する源泉徴収税額の算出率の表(令和6年分)」

Aさんは、賞与支給額が60万円で、前月給与から社会保険料を控除した給与は30万円。そして、扶養は1人であるため、以下の計算式で求められます。

- Aさんの前月給与から社会保険料を控除した給与は30万円

- 「賞与に対する源泉徴収税額の算出率の表」より、扶養家族1人の場合の賞与所得税率は「6.126%」

- 賞与支給額から社会保険料を差し引いた金額は「60万円-(2万9,940円+5万4,900円+4,800円+3,600円)=50万6,760円

- 上記金額に所得税率を掛けた賞与の所得税は「50万6,760円×6.126%=3万1,044円(端数切捨て)」

④振込支給額(手取り額)の計算

賞与の支給額から社会保険料と所得税を控除して、実際に振り込まれる金額を算出します。振込支給額(手取り額)の計算式は「60万円-(2万9,940+5万4,900+4,800+3,600)-3万1,044円=47万5,716円」です。

9.賞与(ボーナス)に関するよくある質問

ここでは、以下の賞与に関するよくある質問について解説します。

- 賞与(ボーナス)は給与の何ヶ月分?

- 退職予定でも賞与(ボーナス)はもらえる?

- 賞与(ボーナス)をもらってすぐ退職できる?

- 転職した場合でも賞与(ボーナス)はもらえる?

- アルバイト・パートでも賞与(ボーナス)はもらえる?

- 年俸制だと賞与(ボーナス)はもらえない?

- 賞与(ボーナス)が減額される場合はある?

①賞与(ボーナス)は給与の何ヶ月分?

賞与の支給額は給与の何か月分、という話になる場合もあるものの、企業や業界によって大きく異なるため、一概には言えません。なお、厚生労働省が実施した「毎月勤労統計調査」によると令和5年夏季に支給された賞与は、月給の1.01ヶ月でした。

ただし、賞与の支給額は企業規模や業種によって大きく変動し、令和5年夏季の平均賞与は、従業員数500人を超える企業では月給の1.48ヶ月分とされています。そのほかのデータは以下のとおりです。

【令和5年夏季賞与の支給状況(従業員数:給与に対する支給割合)】

- 500人以上:1.48ヶ月分

- 100~499人:1.21ヶ月分

- 30~99人:1.10ヶ月分

- 5~29人:0.98ヶ月分

出典:厚生労働省「毎月勤労統計調査 令和5年9月分結果速報等」

補足すると、新入社員の場合、入社年の賞与は在籍期間に応じて減額されることが多いため、満額支給とならない可能性があります。

②退職予定でも賞与(ボーナス)はもらえる?

退職予定であっても、賞与の査定期間と支給日に在籍している場合は、通常通り賞与を受け取ることができます。ただし、ボーナスの規定が設けられていない企業では、支給額が減少する可能性があるでしょう。

このように退職予定を伝えるタイミングによっては評価に影響する可能性もあります。それを頭に入れて、賞与支給後に退職の意思を伝えることが一般的です。

③賞与(ボーナス)をもらってすぐ退職できる?

賞与をもらってすぐ退職することは可能です。賞与は過去の労働に対する対価として支給されるものであり、受け取った後に退職しても法的な問題はありません。

ただし、円満退職には、賞与支給後に退職の意思を伝え、1か月程度の引き継ぎ期間を経て退職するのが望ましいとされています。

④転職した場合でも賞与(ボーナス)はもらえる?

転職先での賞与支給は、会社の規定や入社時期によって異なります。多くの企業では、賞与の査定期間や支給対象期間を設けているのが一般的です。その場合は、査定期間中の勤務実績に応じて支給されることになります。

たとえば、夏季賞与の査定期間が前年12月から当年5月までの場合、4月に入社した人は2か月分の査定期間しかなく、満額支給とはならない可能性も高いです。転職時には内定を受けたら賞与の支給条件について確認するのが望ましいでしょう。

⑤アルバイト・パートでも賞与(ボーナス)はもらえる?

アルバイトやパートタイム労働者への賞与支給は、企業の方針によって異なります。パートタイム・有期雇用労働法」により、正社員と同様の業務を行う場合、給与やボーナスにおいて待遇の差異を設けることは認められていません。

そのため、パートタイム労働者であっても働き方や担当する業務によっては、正社員と同じく夏と冬のボーナスが支給されることもあります。

ただし、正社員と同等の金額が支給されることは稀で、勤務時間や勤続年数に応じて支給されるのが一般的です。アルバイトやパートで働く際は、雇用契約時に賞与の有無や条件を確認しましょう。

⑥年俸制だと賞与(ボーナス)はもらえない?

年俸制であろうがなかろうが、企業には従業員に対して賞与を支払う法的な義務はありません。そのため、賞与の支払いがあるかは企業によって異なります。年俸制の場合、通常の月給制とは異なり、年間の総支給額が事前に決められています。

多くの企業では、年俸を12等分して毎月支給する方式や、基本給と賞与に分けて支給する方式を採用しており、後者の場合、年俸の一部が賞与として支給されることになります

たとえば、年俸600万円の場合、500万円を12ヶ月で分割し、残りの100万円を賞与として支給するイメージです。年俸制における賞与の有無や支給方法は企業によって異なるため、入社時や契約更新時に確認することが重要です。

⑦賞与(ボーナス)が減額される場合はある?

賞与の減額は、就業規則や個別労働契約に定められている内容に依存します。

多くの企業の就業規則では、「賞与は会社の業績や個人の能力、勤務評価、態度などを考慮して決定する。」と記されており、「企業の財務状況に応じて支給がなされない場合もある」と明記されている場合は、業績不振によってボーナスカットされることもあります。

また、在籍期間が足りないことを理由にして、減額または不支給になる可能性もあることを把握しておいてください。

10.賞与(ボーナス)の支払いに必要な手続き

ここからは賞与の支払いに必要な手続きを説明します。賞与の支払いに関与する労務担当者はぜひ参考にしてください。

なお賞与の支給にあたり、企業は従業員に配布する書類の作成や、年金事務所への提出が求められる書類の準備などの作業が必要です。主な手続きは以下の2つです。

- 賞与明細書の発行

- 賞与支払届の提出

①賞与明細書の発行

賞与明細書は、従業員に支給する賞与の内訳を示す書類のこと。通常、賞与明細書には支給総額や各種控除額(所得税、社会保険料など)、差引支給額などを記入します。

賞与明細書は紙での発行が一般的であるものの、従業員の同意を得れば電子データでの提供も可能です。明確な明細書を発行すると、従業員とのトラブルを防げるため、わかりやすい記載を意識しましょう。

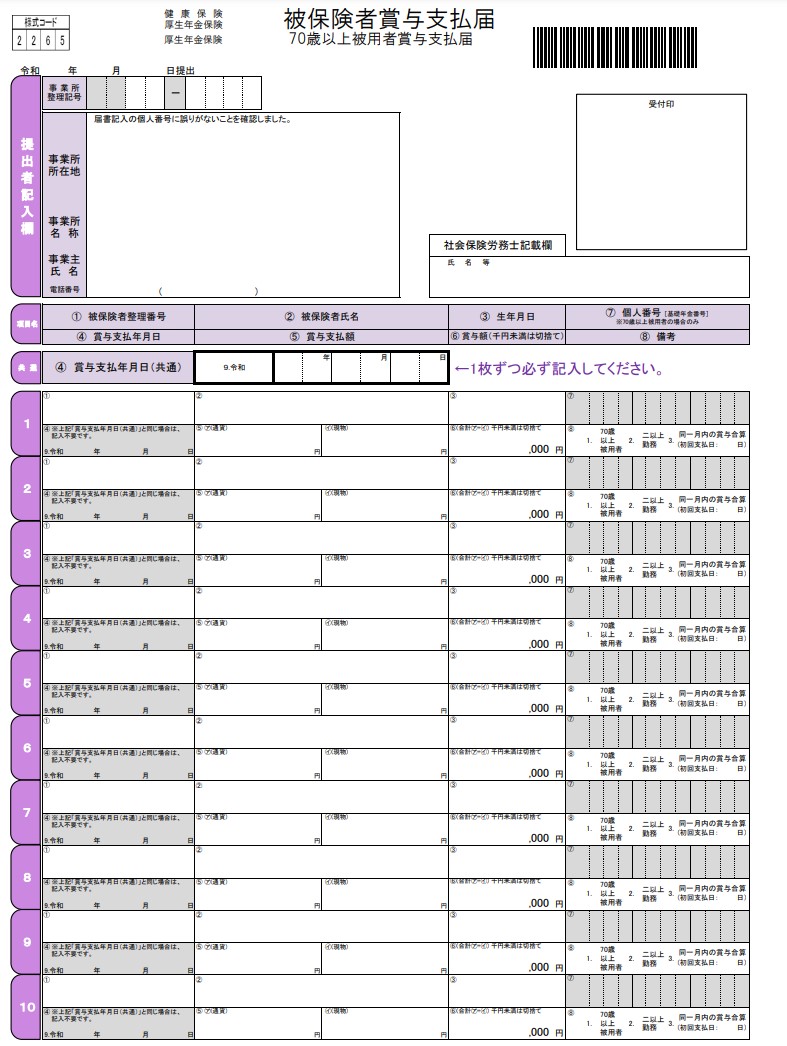

②賞与支払届の提出

賞与支払届は、事業主が従業員に賞与を支払った際に、社会保険料を算定するために、事業主が提出する必要がある書類です。

出典:日本年金機構「被保険者賞与支払届」

賞与支払日から5日以内に事業所を管轄する年金事務所または事務センターに提出する必要があります。ただし、健康保険組合に属している事業所は、健康保険組合と日本年金機構の両方に書類を提出する必要があるため、注意しましょう。

賞与支払届には、事業所の所在地や名称、従業員の生年月日や個人番号、賞与支給額などを記載します。近年では、電子申請システム(e-Gov)を利用した提出も可能になっており、事務作業の効率化が図られています。