法定福利費とは、従業員が加入する社会保険料のうち企業が負担する金額のこと。法定福利費は企業に支払い義務があることが法律で定められており、建設業においては見積書への記載も義務づけられています。

今回は法定福利費の種類や計算・仕訳方法、建設業における見積書の作り方などについて詳しく解説します。

目次

1.法定福利費とは?

法定福利費とは、企業が負担しなければならない福利厚生費です。健康保険料や厚生年金保険料など、会社負担となる費用が法定福利費に該当します。社会保険に加入すると、賃金額の約15%が会社負担として法定福利費に加算されます。

法定福利費は企業が必ず負担すべきものとして、労働基準法や健康保険法などの法律で定められています。健康保険や厚生年金などの各種社会保険は、従業員が加入条件を満たした際に加入が必須であり、各種保険に割り当てられた料率分を企業が負担する必要があります。

法定福利費は企業にとっては大きな支出となるものの、従業員が安心して働くために欠かせない費用です。

福利厚生とは?【制度を簡単に】種類一覧、人気ランキング

導入している福利厚生、本当に従業員エンゲージメント向上に貢献していますか?

カオナビなら必要・不要な福利厚生を見える化し、エンゲージメント向上&コスト削減!

⇒ 【公式】https://www.kao...

2.法定福利費と福利厚生費の違い

法定福利費と福利厚生費の大きな違いは、負担義務の有無です。法定福利費は法律で企業に負担義務があることが定められていますが、福利厚生費は任意となります。

そもそも、福利厚生には社会保険加入のような企業が必須で提供すべき「法定福利厚生」と、従業員の満足度向上や給与以外の報酬・サービスとして提供する「法定外福利厚生」があります。

法定外福利厚生の費用にあたるのが「福利厚生費」であり、代表的なものに住宅手当や通勤手当、社員旅行や健康診断、施設利用の割引サービスなどが挙げられます。

法定外福利厚生は企業が任意で導入するものであり、導入数や福利厚生の内容、手当の支給額などは企業側で自由に決められます。そのため、福利厚生費の有無や支出は企業によってさまざまです。

福利厚生費とは?【簡単に解説】要件、例、法定福利費

福利厚生費とは、会社が従業員の慰安などのために支出する費用のこと。ここでは、福利厚生費として扱われるものや法定福利費の見積書、福利厚生の現状について解説します。

1.福利厚生費とは?

福利厚生費とは...

3.法定福利費となる保険等の種類

法定福利費となるのは、主に以下6種類です。

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 雇用保険料

- 労災保険料

- 子ども・子育て拠出金

法定福利費には、基本的に企業負担分と従業員負担分があり、一部は全額が企業の負担となります。従業員の負担分は給与支払い時に天引きし、企業負担分とあわせて支払います。

ここでは、法定福利費の対象となる保険などの項目をみていきます。

①健康保険料

健康保険は、従業員とその扶養家族が加入する制度です。正社員は加入が必須であり、パートやアルバイトなどの短時間労働者は以下要件を満たすことで健康保険への加入が必要となります。

- 週の所定労働時間が20時間以上

- 所定内賃金が月額8.8万円以上

- 2か月を超える雇用の見込みがある

- 学生ではない

健康保険に加入していることで、医療費の自己負担額軽減や病気・ケガで働けなくなった時の傷病手当、高額療養費制度などが利用できます。健康保険料は従業員と折半であり、企業負担は従業員にかかる保険料の半分です。

出典:日本年金機構「短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内」

②介護保険料

健康保険に加入している従業員のうち40〜64歳の人は介護保険に自動的に加入となり、健康保険料の支払いに介護保険料が加算されます。

介護保険に加入していると、将来的に介護が必要になった際にかかる介護費用の一部を受給できます。介護保険料も健康保険料と同様に、企業と従業員で折半での支払いです。

③厚生年金保険料

会社に勤務する人が加入できる公的年金保険制度です。年金制度の2階建て部分となり、将来的に老齢基礎年金に加算されて年金が受給できます。

健康保険と同様に正社員は加入が必須であり、健康保険の加入要件を満たしている場合には短時間労働者も加入が必要です。将来的に受給できる厚生年金額は、働いていた時の給料と厚生年金保険への加入期間に応じて決定します。

④雇用保険料

退職時の失業保険や育児・介護による休業手当など、失業や休業に備えるための保険です。そのほか、再就職手当や教育訓練給付も利用できます。

週20時間以上、31日以上継続して雇用見込みのある従業員は加入必須であり、日雇以外のすべての従業員が対象です。企業の負担額は事業種によって異なり、「一般の事業」「農林水産・清酒製造の事業」「建設の事業」で分類されます。

⑤労災保険料

仕事を起因とする病気・ケガを被った際に受けられる保険です。労災保険は、雇用保険とあわせて「労働保険」と呼ばれます。すべての従業員が加入対象であり、全額が企業負担です。

労災保険料は4月1日〜3月31日までの1年間分を算出し、原則年1回でまとめて支払います。

⑥子ども・子育て拠出金

国・自治体の子育て支援事業のための拠出金です。子どもの有無に関係なく、厚生年金保険に加入している全従業員が対象であり、企業は厚生年金保険に加入している従業員分の子ども・子育て拠出金を全額負担します。

4.法定福利費を支払わない場合の罰則

法定福利費を支払わないと、懲役や罰金などの罰則が科されます。法定福利費を支払わないということは、従業員を必要な社会保険に加入させていない状態です。

正当な理由なく社会保険を未加入にしていた場合、6か月以下の懲役または50万円以下の罰金の対象となります。

刑事罰を受けるだけでなく、企業の社会的信用を失うことにもつながるため、社会保険への加入が必要な従業員をしっかりと確認し、法定福利費を全額きちんと支払うことが必要です。

5.法定福利費の計算方法

対象の従業員分だけ法定福利費が発生し、法定福利費として企業負担となる割合は以下のとおりです。

| 社会保険等の種類 | 保険料率 | 企業負担の保険料率 | 従業員負担の保険料率 |

| 健康保険料※ | 9.98% | 4.99% | 4.99% |

| 介護保険料※ | 1.60% | 0.80% | 0.80% |

| 厚生年金保険料 | 18.30% | 9.15% | 9.15% |

| 雇用保険料 | 15.5/1000 | 9.5/1000 | 6/1000 |

| 労災保険料※ | 2.5/1000~88/1000 | 2.5/1000~88/1000 | – |

| 子ども・子育て拠出金 | 3.6/1000 | 3.6/1000 | – |

※健康保険料率、介護保険料率は加入する組合や都道府県によって変動:「令和6年度東京都」の値を記載

※雇用保険料率は事業によって異なり、年度によって変動する可能性あり 厚生労働省「令和6年度の雇用保険料率について」

※労災保険料は事業ごとに異なる:厚生労働省「令和6年度の労災保険率について」

実際にどれくらい法定福利費がかかるのか、各種保険等の計算方法をみていきます。

健康保険料の計算方法

健康保険料の企業負担は、保険料の半分です。従業員の保険料は「標準報酬月額×加入している健康保険組合の定める保険料率」で計算でき、保険料率は都道府県によって異なります。

協会けんぽを例にすると、東京都の企業の場合、令和6年分の健康料率は9.98%です。標準報酬月額30万円の従業員の場合ですと、企業負担分の保険料は以下のように算出されます。

- 健康保険料の全額:30万円×9.98%=2万9,940円

- 企業負担分:2万9,940円÷2=1万4,970円

標準報酬月額とは? 決め方・計算方法・調べ方をわかりやすく

社会保険料の計算に不可欠な「標準報酬月額」は、従業員の月給をもとに社会保険料の算出を行う基準値のこと。従業員の報酬に応じた適切な社会保険料の計算は、事業運営において重要な要素で、正確な知識を持つことは...

介護保険料の計算方法

40〜64歳の従業員は、健康保険料に介護保険料率が加わります。介護保険料率は加入している健康保険によって異なり、協会けんぽに加入している場合は全国一律で1.60%です。(令和6年時点)

同じく、東京都の会社に所属する標準報酬月額30万円の従業員の場合、企業負担分の介護保険料は以下のように算出されます。

- 介護保険料の全額:30万円×1.60%=4,800円

- 企業負担分:4,800円÷2=2,400円

厚生年金保険料の計算方法

厚生年金保険料の企業負担は半分です。厚生年金保険料率は最終的な引き上げが終了し、現在は18.3%で固定されています。そのため、「標準報酬月額×18.3%」で厚生年金保険料が決定します。

標準報酬月額30万円の従業員の場合、企業負担分の厚生年金保険料は以下のように算出されます。

- 厚生年金保険料の全額:30万円×18.3%=5万4,900円

- 企業負担分:5万4,900円÷2=2万7,450円

雇用保険料の計算方法

雇用保険料は、事業の種類ごとに企業と従業員の負担割合が異なります。

| 雇用保険料率の合計 | 企業負担分 | 労働者負担分 | |

| 一般の事業 | 15.5/1000 | 9.5/1000 | 6/1000 |

| 農林水産・清酒製造の事業 | 17.5/1000 | 10.5/1000 | 7/1000 |

| 建設の事業 | 18.5/1000 | 11.5/1000 | 7/1000 |

※令和6年4月1日から令和7年3月31日までの雇用保険料率

出典:厚生労働省「令和6年度の雇用保険料率について」

具体的な雇用保険料は「賃金総支給額(一人あたり)×雇用保険料率」で算出します。

一般企業に勤める賃金総支給額30万円の従業員の雇用保険料の企業負担額は、「30万円×0.95%=2,850円」のように計算されます。

労災保険料の計算方法

労災保険料は全額企業負担です。労災保険料は4月1日〜3月31日までの1年間分を算出し、原則年1回でまとめて支払います。労災保険料は「前年度1年間の賃金総額×労災保険料」で算出。労災保険料は事業種によって保険料率が異なります。

たとえば、年間総賃金1,000万円の飲食店の場合、労災保険料は「1,000万円×0.3%=3万円」のように計算されます。

出典:厚生労働省「労災保険料率」

子ども・子育て拠出金の計算方法

子ども・子育て拠出金も企業の全額負担となり、子ども・子育て拠出金率は現時点で0.36%です。従業員の子どもの有無に関係なく、「(標準報酬月額+標準賞与額)×0.36%」で算出されます。

6.法定福利費の仕訳方法

法定福利費を従業員の給与から天引きした時と支払った時には、帳簿に記載が必要です。ここでは、普通預金から法定福利費を支払ったものとして仕訳方法を解説します。

従業員の給与から法定福利費を天引きしたとき

社会保険料の合計が5万円として、給与30万円の従業員から天引きした場合の仕分けは、以下のとおりです。

| 借方 | 貸方 |

| 給料:300,000 | 普通預金:275,000 |

| 預かり金:25,000 |

企業と従業員で折半となるため、天引き分は半分の2万5,000円です。従業員の負担分を預かって代わりに支払うという意味合いから、天引き分を預かり金として仕訳します。

法定福利費を支払ったとき

従業員の給与から天引きした分と企業負担分をあわせて、翌月に保険料を支払います。法定福利費を支払った際の仕訳は、以下のとおりです。

| 借方 | 貸方 |

| 法定福利費:25,000 | 普通預金:50,000 |

| 預かり金:25,000 |

なお、雇用保険と労災保険は賃金総額で計算して1年分をまとめて支払うため、毎月の仕訳には含まれません。

7.建設業における法定福利費とは?

建設業の法定福利費に関して、一般事業と異なる点は法定福利費を含めた見積書の提出が義務づけられており、下請け企業が元請け企業に提出する見積書には、法定福利費を含めた金額を記載する必要があります。

法定福利費の記載が義務化されたのは、2013年のこと。法定福利費を支払っていない、つまり社会保険や労働保険に加入していない建設業者は事業を行なってはいけないというルールが定められたことが背景にあります。

見積書に法定福利費の記載が義務となった背景

各種保険への未加入問題を解消することが、義務化の大きな目的です。

法定福利費は事業者からすると大きな支出です。建設業界は小規模な下請業者が多く、社会保険に未加入のまま事業を行う業者も少なくありませんでした。

建設業は危険な場所での作業や危険な業務内容も多く、事業者は従業員の安全を確保するためにも社会保険へ加入の必要性が高い業種です。

建設業界全体の労働環境を整え、人材を確保する観点からも、法定福利費の提示を義務化することで社会保険への加入を促すことが狙いにあります。

見積書に記載が必要な法定福利費の内訳

法定福利費の内訳は、以下のとおりです。

- 健康保険料

- 介護保険料

- 厚生年金保険料(子ども・子育て拠出金含む)

- 雇用保険料

明示する法定福利厚生の範囲は、事業主負担分を基本とします。

8.建設業における法定福利費の見積書の作り方

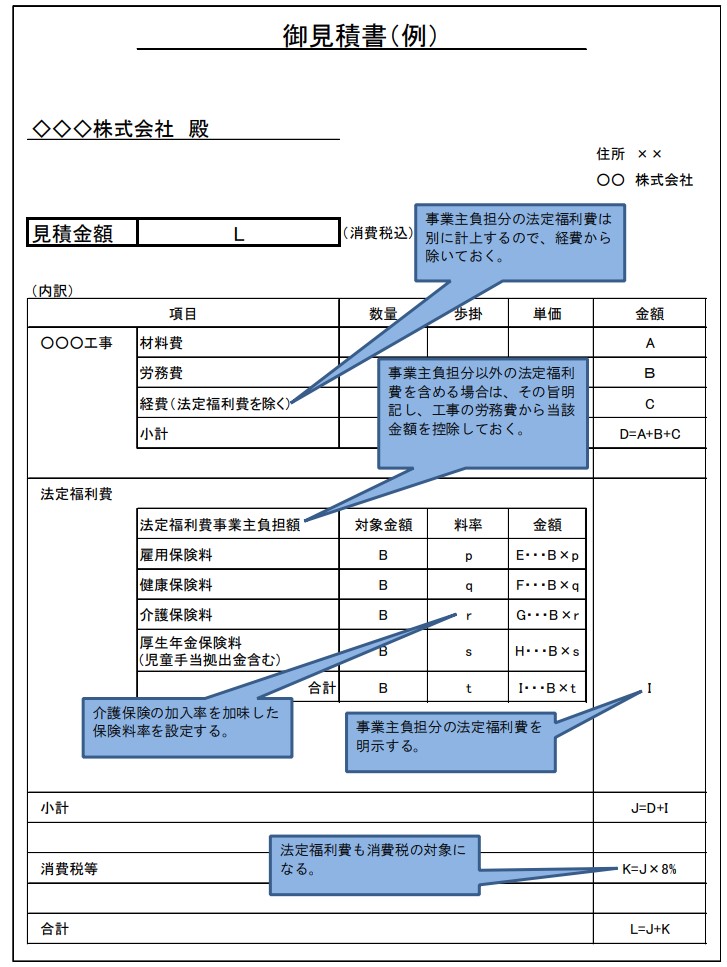

国土交通省の資料にて、法定福利費を含む見積書の例が公開されています。

出典:国土交通省「法定福利費を内訳明示した見積書の作成手順」

見積書例と必ずしも同じ書式にする必要はないものの、必ず法定福利費を内訳とあわせて記載することが必須です。法定福利費は経費ではあるものの、見積書内の「経費」には含まず、法定福利費は独立して記載します。

また、法定福利費も消費税の対象となる点に注意が必要です。下請企業に工事を発注する予定がある場合には、下請け企業の法定福利費も含めて見積書を作成しましょう。

見積金額の計算方法

法定福利費の基本的な計算式は「労務費総額×法定保険料率」です。見積もり段階では労働者の年間賃金は把握できないため、労務費を賃金とみなして計算します。そのほか、以下のような算出方法もあります。

- 工事費×工事費当たりの平均的な法定福利費の割合

- 工事数量×数量当たりの平均的な法定福利費

見積金額の計算手順は以下のとおりです。

- 労務費の総額を個社・業界の実情にあわせた方法で算出

- 労務費に各種法定保険料を乗じて概算保険料を算出

- 各種概算保険料を合計して、内訳明示する概算保険料の総額を算出

- 材料費・労務費・法定福利費を除く経費と法定福利費を合計して全体の小計を算出

- 小計×10%で消費税を算出

- 小計+消費税の合計を算出

⑥で算出した額を見積金額として計上します。