年末が近づくにつれて、人事労務担当者にとって避けて通れないのが年末調整業務です。特に初めて担当する方は、複雑な書類の取り扱いや正確な情報収集に頭を悩ませることも少なくありません。毎年更新される制度や様式に対応しながら、従業員からのさまざまな質問にも適切に答える必要があります。

本記事では、年末調整書類の正しい記入方法から従業員への分かりやすい説明テクニックまで、初めての年末調整を乗り切るために必要な知識とノウハウを解説します。この記事を参考に、年末の繁忙期を効率的かつ正確に乗り切りましょう。

目次

年末調整の基本と令和7年分に備えるべき知識

年末調整は人事労務担当者にとって年末の重要業務です。この章では、年末調整の基本的な知識から令和7年に向けた最新情報、効率的な準備スケジュールまでを解説します。

源泉徴収税額との調整が必要な理由や、定額減税の最終調整(年調減税)といった令和6年の変更点、さらに令和7年から適用される扶養控除等申告書の簡略化など、人事労務担当者が押さえておくべき重要ポイントを網羅しています。各種申告書の記入方法や効率的な業務の進め方についても、具体的なスケジュールに沿って解説していきます。

年末調整とは?初めての担当者が押さえるべき基礎知識

年末調整とは、従業員の年間所得税額を確定させ、毎月の給与から源泉徴収された税額との差額を精算する重要な手続きです。通常12月に実施され、人事労務担当者の主要な年末業務となっています。

年末調整が必要な理由は主に以下の3つです。

- 源泉徴収税額表は年間給与が変動しないことを前提としているため、昇給や降給があった場合は再計算が必要

- 年の途中で扶養家族の増減があっても、遡って源泉徴収税額を修正することができないため、年末に一括調整する

- 生命保険料や地震保険料などの各種控除は毎月の源泉徴収では考慮されていないため、年末にまとめて控除する必要がある

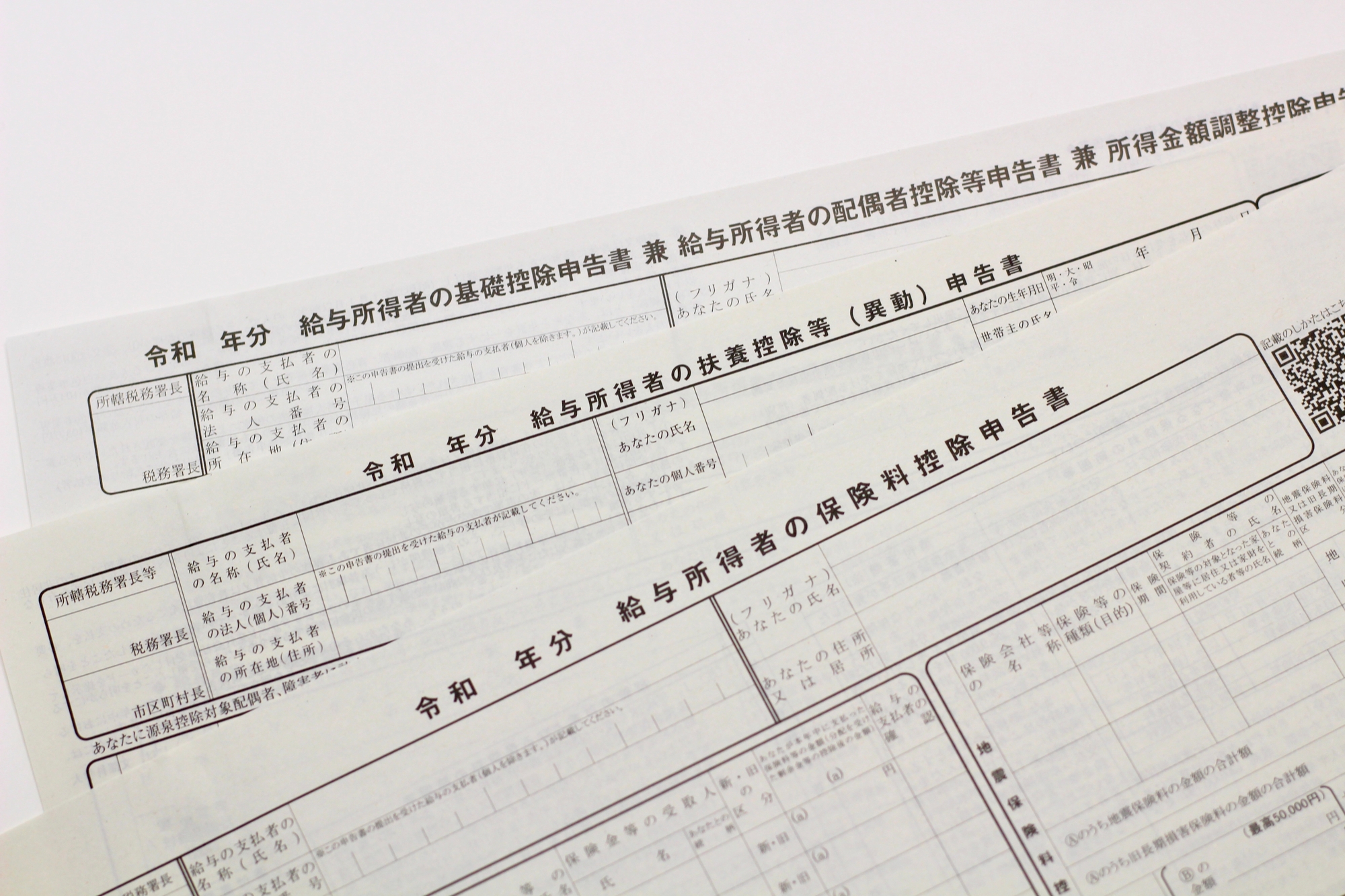

対象者は12月31日時点で雇用されている従業員全員で、パート・アルバイトや育児休業中の社員も含まれます。年末調整に必要な書類には、給与所得者の扶養控除等申告書、基礎控除申告書、配偶者控除等申告書、保険料控除申告書などがあります。

令和6年から令和7年への変更点予測と注目ポイント

令和6年の年末調整では、定額減税の最終調整(年調減税)が大きな変更点となりました。「給与所得者の基・配・所 申告書」には定額減税関連の記載欄が追加され、様式が変更されています。

また、令和5年度税制改正により令和7年分から実際に適用される「給与所得者の扶養控除等申告書」の簡略化も注目ポイントです。前年の申告内容から変更がない場合、「簡易な申告書」での提出が可能になります。

さらに、令和7年に向けて検討されている変更点としては、高校生相当(16〜19歳未満)の扶養控除の見直しや、ひとり親控除の拡充があります。ひとり親控除については、所得要件が500万円から1,000万円以下に緩和される可能性があり、控除額も引き上げが予定されています。

子育て世帯への支援拡充として、生命保険料控除の拡充も検討されており、23歳未満の扶養親族がいる場合は、現行の上限額4万円から6万円への引き上げが見込まれています。

年間スケジュールで見る年末調整準備のタイムライン

年末調整業務は年間を通じた準備が重要です。効率的に進めるためのタイムラインを把握しておきましょう。

10月下旬~11月上旬には、必要書類を従業員へ配布します。給与所得者の扶養控除等申告書、基礎控除申告書、配偶者控除等申告書、保険料控除申告書などの全員必須書類と、該当者のみ提出の住宅借入金等特別控除申告書などを準備しましょう。記入例や説明資料も添えると従業員の負担軽減につながります。

11月中旬~下旬は提出書類の確認期間です。記入漏れやマイナンバーの記載、各種控除証明書の添付などをチェックし、不備があれば速やかに修正を依頼します。

12月上旬~中旬にかけては、年末調整計算を実施しましょう。年間給与総額から所得控除額を差し引き、適切な税額を算出します。

最終段階として12月下旬~翌年1月末までに法定調書を作成・提出し、全従業員へ源泉徴収票を配布します。提出期限は1月31日です。

【勤怠アラートで、月末の勤怠管理業務がラクになる!】

カオナビならコストを抑えて、勤怠管理・労務管理・タレントマネジメントを効率化!

●勤怠の集計や給与計算、就業管理がラクになる

●従業員が自身の勤怠や有休の残日数を把握できる

●有休・労働時間の適正把握で法制度にも対応

●PCに不慣れな従業員でも使える画面設計で説明書いらず

●スマホにも対応しているので、PCのない環境でも安心

基礎控除申告書の書き方マスターガイド

基礎控除申告書は年末調整で正確に記入すべき重要書類です。以下では、記入方法の具体例から、よくある記入ミス、そして従業員からの質問に即答できるQ&A集まで、実務担当者が基礎控除申告書を完全にマスターするための情報をお伝えします。

「所轄税務署長」欄の記入から始まり、合計所得金額の計算方法、そして所得区分に応じた控除額の判定まで、ひとつひとつのステップを押さえることで、年末調整の書き方の不安を解消し、正確かつスムーズな処理ができます。基礎控除に関する従業員からの質問にも自信を持って回答できるよう、必要な知識を網羅的に解説します。

基礎控除申告書の各項目別記入方法と具体例

基礎控除申告書の記入は年末調整における重要なステップです。まず「所轄税務署長」欄には、給与支払者の所在地を管轄する税務署長名を記入します。「合計所得金額の見積額の計算」欄では、源泉徴収票や給与明細書を参考に給与収入金額を記載し、複数の給与収入がある場合はその合計額を入力します。

給与所得の金額は収入額によって計算方法が異なり、所定の計算式に基づいて算出します。850万円を超える場合は所得金額調整控除の適用も検討してください。給与所得以外の所得がある場合はその金額も合算します。

「控除額の計算」欄では算出した合計所得金額に基づいて判定し、該当する区分にチェックを付けます。判定結果に対応する記号(A~D)を「区分I」欄に記入し、基礎控除額を記載します。所得金額によって、2,400万円以下なら48万円、2,400万円超2,450万円以下なら32万円、2,450万円超2,500万円以下なら16万円の控除が適用されます。

| 合計所得金額 | 基礎控除額 | 区分 |

| 2,400万円以下 | 48万円 | A |

| 2,400万円超〜2,450万円以下 | 32万円 | B |

| 2,450万円超〜2,500万円以下 | 16万円 | C |

| 2,500万円超 | 0円 | D |

基礎控除申告書でよくある記入ミスと確認のポイント

基礎控除申告書では、いくつかの典型的な記入ミスが発生しています。特に多いのは「給与所得の収入金額」欄での誤りです。通勤手当などの非課税部分を含めてしまうケースや、複数の給与収入がある場合の合算漏れが代表的です。

「給与所得以外の所得」欄では、収入金額から必要経費を差し引いた所得金額を記入すべきところ、収入金額をそのまま記載してしまうミスが頻発しています。これにより「合計所得金額の見積額」が不正確になり、基礎控除額の判定を誤る原因となります。

特に所得金額が2,400万円前後の従業員については、基礎控除額が変動する境界線となるため、注意深く確認しておきましょう。また、副業を持つ従業員には、給与以外の所得も正確に申告するよう事前に案内しておくことが重要です。

| よくある記入ミス | 確認ポイント |

| 非課税部分(通勤手当等)を含めた収入記入 | 給与収入に非課税部分が含まれていないか確認 |

| 複数の給与収入の合算漏れ | 副業がある場合、すべての給与を合計しているか確認 |

| 給与所得以外の所得を収入額で記入 | 経費を差し引いた所得金額になっているか確認 |

| 合計所得金額の計算ミス | 特に2,400万円前後の従業員の判定を重点確認 |

従業員からの質問に即答できる基礎控除に関するQ&A集

年末調整の効率化において、従業員からの基礎控除に関する質問に適切に対応できる知識は重要です。

「合計所得金額によって基礎控除額はどう変わるの?」という質問には、「2,400万円以下なら48万円、2,400万円超2,450万円以下は32万円、2,450万円超2,500万円以下は16万円、2,500万円超では0円になります」と具体的に回答することが効果的です。

さらに「パート収入はいくらまで税金がかからないの?」という質問への対応も重要です。103万円以下の給与収入であれば所得税は非課税となります。

このようなQ&A集を準備しておくことで、年末調整業務をスムーズに進めることができます。

入社手続き、年末調整、人事評価、スキル管理など時間が掛かる人事業務を効率化。

タレントマネジメントシステム「カオナビ」でリーズナブルに問題解決!

⇒ 【公式】https://www.kaonavi.jp にアクセスしてPDFを無料ダウンロード

その他の年末調整書類の効率的な取り扱い方

年末調整書類の種類は多岐にわたりますが、それぞれを効率的に取り扱うことで、業務をスムーズに進められます。

ここでは扶養控除等申告書、配偶者控除等申告書、保険料控除申告書などの記入ポイントや、中途入社者・退職者・海外赴任者などの特殊ケースへの対応方法を解説します。

年末調整の書き方において特に注意が必要なポイントを押さえ、よくある質問への対応法も含めて、人事労務担当者が知っておくべき実務のコツをご紹介します。

扶養控除等申告書・配偶者控除等申告書の記入ガイド

扶養控除等申告書と配偶者控除等申告書は年末調整の重要書類です。扶養控除等申告書では、まず氏名・住所の基本情報を記入し、給与所得者本人の合計所得金額見積額を計算します。この際、給与収入から所得金額を算出し、ほかの所得がある場合はそれも含めましょう。算出した合計額に基づいて判定区分を決定し、該当する基礎控除額を記載します。

配偶者控除等申告書では、配偶者の氏名・個人番号・所得見積額を記入します。非居住者の配偶者の場合は生計を一にする事実(送金額等)の記載が必要です。「区分Ⅰ」(本人の所得区分)と「区分Ⅱ」(配偶者の所得区分)から控除額を決定します。

書類記入の際は、最新の源泉徴収票や給与明細を参照し、正確な金額を記入することが重要です。また、所得金額調整控除の対象となる場合は、該当要件をチェックし、必要事項を漏れなく記載しましょう。

保険料控除申告書の効率的な確認とよくある質問への対応法

保険料控除申告書の確認作業は、年末調整業務を効率化する重要なポイントです。まず生命保険料控除や地震保険料控除の証明書を確認する際は、適用制度(新制度・旧制度)を把握しましょう。申告書への記入では、保険会社名、保険種類、保険期間といった基本情報を正確に転記します。

証明書に記載された「申告額」を新・旧の区分に従って「本年中に支払った保険料」欄に記入し、それぞれの金額を合計します。複数の保険に加入している場合は、すべての証明書を合算して申告することが必要です。

よくある質問として「証明書を紛失した場合はどうすればよいか」という問い合わせがあります。その場合は、保険会社のマイページや専用ダイヤルを通じて再発行を依頼するよう案内しましょう。

特殊ケース(中途入社・退職者・海外関連)の年末調整対応

年の途中での入退社や海外赴任などの特殊ケースでは、年末調整の処理方法が通常と異なります。中途入社者については、前職の「源泉徴収票」の提出が正確な所得税額計算のために不可欠です。

海外赴任者の取り扱いは、税法上の地位によって大きく変わります。赴任期間が1年未満の場合は「居住者」として年末調整の対象となりますが、1年以上の予定なら「非居住者」となり原則として対象外となります。ただし、年の途中で1年以上の海外赴任のため出国する場合は、出国日までに確定した収入について「出国時年末調整」が必要です。

保険料控除については、居住者だった期間(出国する日まで)に支払われたもののみが対象です。また、扶養控除や配偶者控除は通常12月31日時点で判断されますが、海外赴任者は出国時点の状況で判定する点も重要なポイントです。

難しい年末調整の流れをわかりやすく!実務のポイントと効率化を解説。

「年末調整お悩みガイドブック」で、年末調整の基本を確認!

⇒ 【公式】https://www.kaonavi.jp にアクセスしてPDFを無料ダウンロード

まとめ

年末調整では基礎知識の理解と適切な書類作成が重要です。令和7年分に向けて、基礎控除申告書をはじめとする各種書類の正確な記入方法を把握しておきましょう。特に制度改正点への対応や提出期限の確認は必須となります。

書類作成時のよくあるミスに注意し、扶養控除等申告書や保険料控除申告書など、すべての必要書類を漏れなく準備することが大切です。不明点は早めに確認し、効率的に年末調整を進めましょう。

これらの膨大な内容情報を紙で扱っていくのは、とても労力がかかります。紙での書類作成をやめて、電子での年末調整対応に移行しましょう。

カオナビの年末調整機能なら、従業員からのデータ収集を自動化できます。紙の書類をやりとりする必要がなく、システム上で必要情報を効率的に集められるため、記入漏れや計算ミスも大幅に削減できるでしょう。月額定額制で導入でき、専任サポートも充実しているので、初めての担当者でも安心して年末調整業務を効率化できます。

【労務管理もタレントマネジメントもコスパよく】

カオナビならコストを抑えて労務管理・タレントマネジメントを効率化!

●紙やExcelの帳票をテンプレートでペーパーレス化

●給与明細の発行や配布がシステム上で完結できる

●年末調整の記入や書類回収もクラウドで簡単に

●人材情報の一元化・見える化で人材データを活用できる

●ワークフローで人事評価の運用を半自動化できる